El retorno de inversiones es un esquema temporal para que los contribuyentes puedan regresar los recursos que mantienen en el extranjero no reportados en México, incluidos los provenientes de regímenes fiscales preferentes, durante el primer semestre de 2016.

Pueden retornar sus inversiones las personas físicas y morales residentes en México y las residentes en el extranjero con establecimiento permanente en el país que hayan obtenido ingresos por inversiones directas e indirectas conservadas en el extranjero hasta el 31 de diciembre de 2014.

Requisitos para el retorno de inversiones

Pago del impuesto

El impuesto sobre la renta que se genere por el retorno de inversiones debe pagarse dentro de los 15 días siguientes a la fecha del retorno de los recursos a través de la declaración del ISR por ingresos de inversiones en el extranjero retornadas al país.

El importe se paga por transferencia electrónica de fondos, con la línea de captura que arroja la declaración, en los portales de internet de las instituciones financieras.

Si no se realiza el pago del impuesto sobre la renta dentro de los 15 días siguientes a la fecha del retorno de los recursos, deben pagarse la actualización y los recargos, calculados desde la fecha en que los recursos ingresaron al país hasta la fecha en que se realice el pago, antes del 21 de julio de 2016.

Beneficios

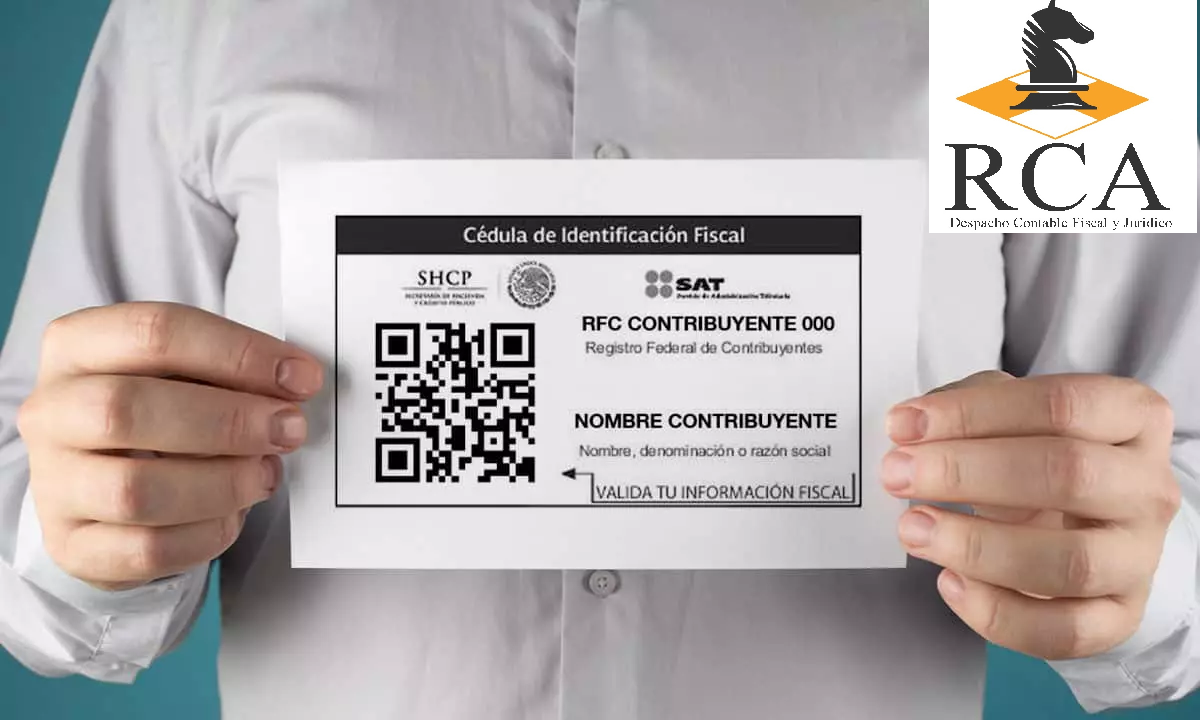

* Si se obtiene el beneficio de no pagar actualización, recargos ni multas, la información del contribuyente (nombre, denominación o razón social, RFC, así como las cantidades por las que se beneficia) será publicada en el Portal del SAT.

Si se paga el impuesto sobre la renta, la actualización y los recargos, por los ingresos que se retornen al país, no se publica ninguna información en el Portal del SAT.